Các ngân hàng đang thu phí quá mức 25 tỷ đô la tiền lãi từ mọi người – và điều này hoàn toàn hợp pháp.

Lana Linge có khoản nợ thẻ tín dụng 42.000 đô la, nhưng không phải con số khổng lồ này khiến cô ấy bực bội nhất. Cô gái 29 tuổi này nói rằng cô hoàn toàn chịu trách nhiệm về khoản nợ của mình. Sau khi có được thẻ tín dụng đầu tiên vào đầu những năm 20 tuổi, Linge tích lũy những khoản nợ nhỏ nhưng luôn có thể trả hết. Điều đó thay đổi vào năm 2020: Linge gặp khó khăn trong việc kiểm soát chi tiêu cho các nhu cầu thiết yếu và các mặt hàng khác, như quần áo, trong thời gian cách ly, khiến hóa đơn của cô ngày càng tăng. Mọi thứ trở nên tồi tệ hơn sau khi cô mất việc vào tháng 10 năm ngoái, và cuối cùng cô đã cạn kiệt tiền tiết kiệm để theo kịp các khoản thanh toán trên thẻ của mình.

“Tôi biết đối với nhiều người, họ mắc nợ vì những sự cố bất ngờ nằm ngoài tầm kiểm soát của họ,” Linge nói với tôi. “Lý do chính khiến tôi mắc nợ là do chi tiêu quá mức, và tôi không cố gắng phủ nhận điều đó theo bất kỳ cách nào.”

Bị choáng ngợp, Linge đang trải qua quá trình phá sản đau đớn để giải quyết khoản nợ. Nhìn lại, cô ấy hối hận vì đã không chú ý nhiều hơn đến chi tiết về lãi suất của thẻ. Bị quyến rũ bởi phần thưởng và ưu đãi mà các công ty đang cung cấp, Linge đã đăng ký một thẻ với lãi suất mà cô nói đã tăng vọt lên hơn 20%. Mặc dù Linge không còn quyền truy cập vào hồ sơ tài chính của mình do phá sản, cô ấy nói với tôi rằng trong những năm gần đây, phần lớn khoản nợ của cô là do lãi suất tích lũy. Các khoản thanh toán lãi suất ngày càng tăng có nghĩa là ngay cả khi cô cố gắng kiểm soát chi tiêu, các hóa đơn vẫn tiếp tục tăng.

Trải nghiệm của Linge có thể ở mức cực đoan trong hành trình tài chính cá nhân của người Mỹ, nhưng cô ấy không đơn độc trong nỗi lo về lãi suất. Người tiêu dùng luôn tìm kiếm ưu đãi, và rất dễ bị thuyết phục bởi các công ty thẻ tín dụng cung cấp phần thưởng và điểm thưởng hấp dẫn. Như Adam Rust, giám đốc dịch vụ tài chính tại Liên đoàn Người tiêu dùng Hoa Kỳ, nói với tôi, các nhà phát hành đang “đặt mùi thơm trước miếng bít tết”.

Nhưng nhiều thẻ này đi kèm với lãi suất cao và phí ẩn, và đến khi người tiêu dùng nhận ra họ đã đăng ký cái gì, các công ty thẻ tín dụng đã thu về lợi nhuận. “Các công ty thẻ tín dụng có thể thoát khỏi việc tính lãi suất cao vì người tiêu dùng không nhất thiết phải chú ý và tiếp thị không tập trung vào điều đó,” ông nói.

Lãi suất thẻ tín dụng trung bình hiện nay là hơn 21%, tăng từ khoảng 15% một thập kỷ trước. Quan trọng hơn, khoảng cách giữa lãi suất mà các công ty thẻ tín dụng trả cho các ngân hàng giám sát hoạt động kinh doanh của họ và lãi suất họ tính cho bạn là rộng nhất trong gần 30 năm qua.

Ngay cả với các quy định hiện có và việc cắt giảm lãi suất gần đây từ Cục Dự trữ Liên bang, các công ty thẻ tín dụng vẫn có quyền khai thác người tiêu dùng, và những người có khoản nợ ngày càng tăng có ít lựa chọn để được cứu trợ. Ngoài ra, khi các công ty thẻ tín dụng tiếp tục tính lãi suất cao, nhiều chủ thẻ nợ trở nên quá hạn – và điều đó có thể đẩy nền kinh tế Mỹ gần hơn đến suy thoái.

“Những gì chúng tôi thấy từ dữ liệu cho thấy một bức tranh tài chính đang xấu đi nhanh chóng đối với người Mỹ,” Bruce McClary, một phó chủ tịch cấp cao tại Quỹ Tư vấn Tín dụng Quốc gia, nói với tôi, “với rất nhiều người đang đứng bên bờ vực của cuộc khủng hoảng tài chính nghiêm trọng.”

Áp lực đang đè nặng

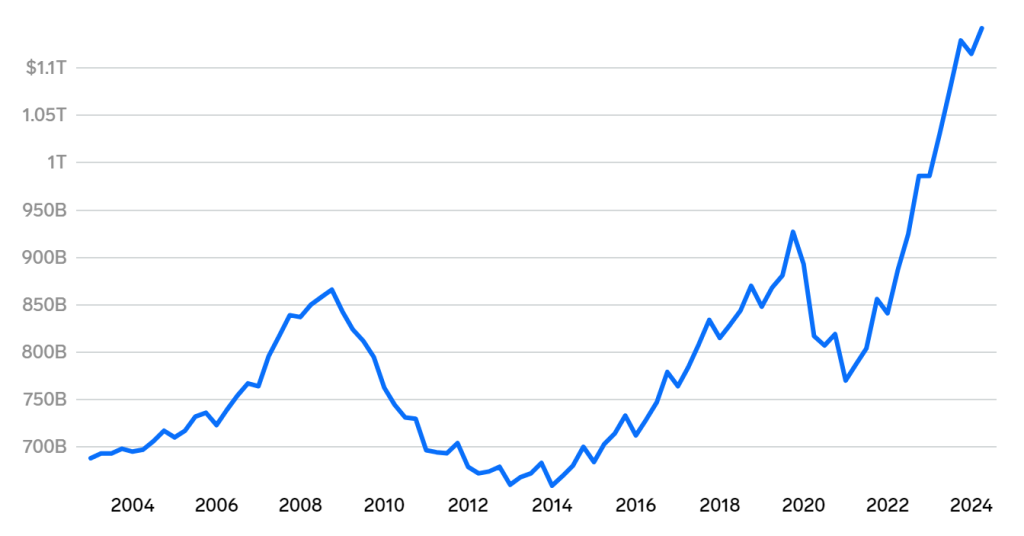

Người Mỹ đang chất chồng nợ nần trên những mảnh nhựa nhỏ bé của họ. Ngân hàng Dự trữ Liên bang New York cho biết vào tháng 8 rằng người Mỹ nợ một kỷ lục 1,14 nghìn tỷ đô la trên thẻ tín dụng của họ trong quý hai và số dư đã tăng 27 tỷ đô la so với cùng kỳ năm ngoái, tăng 5,8%. TransUnion cho biết số dư thẻ tín dụng trung bình trên mỗi con nợ là 6.329 đô la, tăng 4,8% so với một năm trước. Đáng lo ngại nhất, theo Fed New York, tỷ lệ người chậm thanh toán hơn 90 ngày đã tăng lên 6,4% vào cuối năm 2023, tăng từ 4% vào cuối năm 2022. Austan Goolsbee, chủ tịch Ngân hàng Dự trữ Liên bang Chicago, mô tả những khoản nợ quá hạn đang tăng lên này là “cao một cách không thoải mái” và là một “dấu hiệu cảnh báo” cho nền kinh tế.

Đây có thể là tin tức đáng lo ngại cho các hộ gia đình trung bình và nền kinh tế Mỹ, nhưng lại là tin tuyệt vời cho các công ty thẻ tín dụng. Các tổ chức phát hành thẻ tín dụng kiếm tiền bằng một vài cách, nhưng một trong những cách quan trọng nhất là từ các khoản thanh toán lãi suất. Khi khách hàng không thanh toán đầy đủ số dư mỗi tháng, họ phải trả lãi mà công ty thẻ tín dụng thu được, vì vậy việc tăng lãi suất là một cách dễ dàng để mang lại nhiều lợi nhuận hơn.

“Các công ty thẻ tín dụng đang kiếm được rất nhiều tiền.”

Để hiểu rõ hơn về sức mạnh của ngành công nghiệp thẻ tín dụng, hãy nhìn vào khoảng cách giữa lãi suất quỹ liên bang – lãi suất mà các ngân hàng cho vay ngắn hạn lẫn nhau, đồng thời được sử dụng làm chuẩn cho hầu hết các loại khoản vay khác – và lãi suất thẻ tín dụng trung bình. Dữ liệu từ Cục Dự trữ Liên bang St. Louis (St. Louis Federal Reserve) cho thấy chênh lệch giữa các mức lãi suất này đang ở mức cao nhất trong gần ba thập kỷ, cho thấy các công ty thẻ tín dụng cảm thấy tự do áp dụng lãi suất cao bất kể Cục Dự trữ Liên bang (Federal Reserve) làm gì với lãi suất quỹ liên bang.

“Chúng ta không bao giờ nên quên rằng thẻ tín dụng sinh lợi như thế nào,” Rust nói. “Bạn có lãi suất, phí giao dịch, phí trả chậm; các công ty thẻ tín dụng đang kiếm được rất nhiều tiền.”

Chênh lệch giữa lãi suất trung bình của thẻ tín dụng (credit card APR) và lãi suất quỹ liên bang (Fed funds)

Cục Bảo vệ Tài chính Người tiêu dùng (CFPB) ước tính vào tháng 2 rằng các công ty thẻ tín dụng lớn đã kiếm được khoảng 25 tỷ đô la doanh thu lãi suất bổ sung trong năm 2023 bằng cách tăng biên lãi suất hàng năm (APR) của họ, tức là sự chênh lệch giữa APR và lãi suất do ngân hàng đặt ra, được gọi là lãi suất cơ bản. CFPB cũng phát hiện ra rằng các tổ chức phát hành lớn đã tăng biên độ trung bình lên 4,3 điểm phần trăm trong thập kỷ qua, đạt mức cao kỷ lục. Sử dụng dữ liệu về cách người Mỹ sử dụng thẻ của họ để vẽ nên bức tranh đại diện, CFPB ước tính rằng việc tăng biên độ này khiến người tiêu dùng trung bình với số dư 5.300 đô la phải trả thêm hơn 250 đô la trong năm 2023. Ngoài ra, báo cáo năm 2023 của cục về thị trường thẻ tín dụng cho Quốc hội cho biết các công ty đã tính phí người tiêu dùng hơn 105 tỷ đô la tiền lãi trong năm 2022, giúp tăng tỷ suất lợi nhuận của các công ty này lên 5,9% từ 4,5% trong năm 2019.

Tổng nợ thẻ tín dụng của Hoa Kỳ

Những con số đáng kinh ngạc này được tạo ra nhờ các chiến thuật mà các công ty thẻ tín dụng sử dụng để thu hút khách hàng mới. Antoinette Schoar, một nhà kinh tế học tại MIT, đồng tác giả của một bài báo nghiên cứu về việc các công ty thẻ tín dụng sử dụng các thiên kiến hành vi để thu hút khách hàng, cho biết các công ty sử dụng dữ liệu để xác định mức độ giáo dục và thu nhập của khách hàng tiềm năng và có xu hướng cung cấp các sản phẩm có phí ẩn và lãi suất cao cho những người có trình độ học vấn và thu nhập thấp hơn. Ví dụ, một công ty có thể quảng cáo APR 0%, nhưng người tiêu dùng có thể không nhận ra rằng mức lãi suất đó không thể kéo dài mãi mãi, dẫn đến việc họ gánh số dư cao hơn khả năng chi trả.

Bà nói rằng mặc dù các chiến thuật mà các công ty sử dụng để thu hút một số người tiêu dùng nhất định có thể dẫn đến số dư cao và nợ thẻ tín dụng, nhưng các công ty không phải là những người duy nhất đáng trách – các quy định của chính phủ để ngăn chặn loại tiếp thị gây hiểu lầm này của các công ty thẻ tín dụng có thể buộc các công ty phải cạnh tranh bằng cách cung cấp cho khách hàng một thỏa thuận tốt hơn. “Chúng ta cần quy định tốt hơn để các công ty thẻ cạnh tranh trên các khía cạnh đúng đắn chứ không phải tăng sự phức tạp hoặc tăng sự nhầm lẫn cho khách hàng của họ,” Schoar nói.

“Lãi suất thẻ tín dụng cao nhất chúng ta từng thấy”

Cho đến năm 1978, hầu hết các tiểu bang đều có luật giới hạn lãi suất cho thẻ tín dụng và các sản phẩm tiêu dùng. Nhưng một quyết định của Tòa án Tối cao trong năm đó đã cho phép các ngân hàng áp dụng bất kỳ mức lãi suất nào họ muốn nếu trụ sở của họ đặt tại một tiểu bang không có luật chống cho vay nặng lãi. Điều này đã khởi xướng một cuộc đua xuống đáy, với các tiểu bang như South Dakota và Delaware bãi bỏ luật của họ để thu hút nhiều hoạt động kinh doanh hơn từ các ngân hàng. Kết quả là ngành công nghiệp này, theo lời David Silberman, một thành viên cao cấp của Trung tâm Cho vay Có trách nhiệm, “gần như không có ràng buộc pháp lý nào về lãi suất họ tính”.

Các nhà lập pháp đã cố gắng kiểm soát ngành công nghiệp này – ví dụ, Đạo luật CARD, được ban hành năm 2009, yêu cầu các tổ chức phát hành thẻ phải thông báo cho người tiêu dùng về việc tăng lãi suất ít nhất 45 ngày trước và đặt ra các hạn chế đối với các khoản phí trả chậm và phí rút tiền. Tuy nhiên, luật pháp không giới hạn lãi suất hoặc mức tăng lãi suất.

Việc giảm lãi suất cao hiện tại và lợi nhuận đi kèm với nó đã trở thành ưu tiên của cả hai đảng. Thượng nghị sĩ Đảng Cộng hòa Josh Hawley đã đưa ra một dự luật vào năm 2023 nhằm giới hạn lãi suất ở mức 18% và áp đặt hình phạt đối với các công ty vi phạm mức trần này. “Người Mỹ đang bị đè nặng dưới gánh nợ thẻ tín dụng kỷ lục – và các ngân hàng lớn nhất chỉ càng giàu có hơn,” Hawley nói trong một tuyên bố, đồng thời cho biết thêm rằng “việc giới hạn lãi suất thẻ tín dụng tối đa là công bằng, hợp lý và mang lại cơ hội cho giai cấp lao động.” Thượng nghị sĩ Đảng Dân chủ Elizabeth Warren đã nêu ra vấn đề này trong một phiên điều trần của Thượng viện vào tháng 5, nói rằng các công ty thẻ tín dụng đã “gia tăng lợi nhuận thông qua lãi suất và phí.”

Lãi suất thẻ tín dụng

APR trung bình trên tất cả các thẻ tại tất cả các ngân hàng báo cáo ở Hoa Kỳ

Cục Dự trữ Liên bang đã cắt giảm lãi suất chuẩn vào tháng 9 sau khi giữ ổn định trong hơn một năm, nhưng những người sở hữu thẻ tín dụng với lãi suất cao sẽ không cảm thấy nhẹ nhõm ngay lập tức. Michele Raneri, phó chủ tịch và trưởng bộ phận nghiên cứu và tư vấn Mỹ tại TransUnion, nói với tôi rằng điều này là do người tiêu dùng phải trả nợ với lãi suất áp dụng tại thời điểm họ tích lũy khoản nợ, vì vậy lãi suất thấp hơn sẽ không được áp dụng. “Sẽ mất một thời gian để người tiêu dùng nhận ra lợi ích của nó,” Ranieri nói.

Lạm phát cao trong những năm gần đây cũng khiến người tiêu dùng dễ rơi vào nợ thẻ tín dụng hơn. Ted Rossman, một nhà phân tích cấp cao của ngành tại Bankrate, mô tả vòng luẩn quẩn của giá cả cao và lãi suất cao là “một chu kỳ khó phá vỡ.” Các công ty thẻ tín dụng biết họ cần làm gì để tối đa hóa lợi nhuận: Nếu họ cung cấp phần thưởng và ưu đãi ngay từ đầu, họ có thể thu hút khách hàng mới trước khi họ nhận ra mức lãi suất cao mà họ đang đăng ký. Lợi nhuận tiếp tục đổ về cho các tổ chức phát hành, trong khi người tiêu dùng ngày càng tụt hậu.

Tác giả: Ayelet Sheffey

Link bài gốc: The sneaky credit card rip-off | Bài được đăng vào ngày 02/10/2024, trên báo điện tử businessinsider.com

Dịch giả: Hoàng Phan – KenkAI Nhiều thứ hay

(*) Bạn có thể sao chép và chia sẻ thoải mái.

(**) Follow KenkAI Nhiều thứ hay để đọc các bài dịch khác và cập nhật thông tin bổ ích hằng ngày.

Để lại một bình luận